保险业资产管理专业化运营十年回顾

发布时间:2013-08-29 11:03:37 作者: 来源:中国保险报

跳出保险 反哺主业

——保险业资产管理专业化运营十年回顾

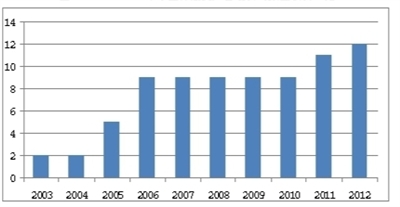

图1 2003—2012年中国保险资产管理公司数量状况一览

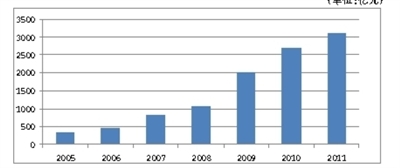

图2 2005—2011年人保资产管理公司受托资产管理规模变化 (单位:亿元)

■保险资产管理公司在债券市场上已成为仅次于商业银行的第二大机构投资者

■在股票市场上,已成为仅次于基金的第二大机构投资者

■在长期债券市场和共同基金市场上,已成为最大的机构投资者

□戴绍文 任雅姗

2003年7月16日,我国第一家保险资产管理公司——人保资产管理公司成立。时隔10年,我国已经有12家管理公司和1家外资保险资产管理中心,保险资产管理公司运用保险资金的投资收益成为保险业经营利润的重要来源。

主体数量增加

资管公司管理九成险资

在2003年之前,保险资金的运用并没有专业化和市场化,主要是依靠自身的投资部门或财会部门进行简单运作。而在2003年进行的保险资金集中化、专业化变革中,保险公司首先将各分支机构和地方分公司的资金集中于公司总部,使保险资金集中管理、集中使用,以实现规范管理,获取规模效应。在这种资金运作模式下,一些保险公司开始申请设立资产管理公司来专门负责保险资金的运作,保险资产管理公司应运而生。保险资产管理公司的出现和发展,是我国保险资金运用模式的创新,是我国保险业进一步发展的体现,表明我国保险业与国际接轨的趋势。

由图1可以看出2003年到2012年我国保险资产管理公司的数量不断增加,从成立时间段上来看将其分为三个阶段: 2003年是我国资产管理公司的开拓探索阶段,在保监会工作会议表示鼓励支持有条件的保险公司成立保险资产管理公司的背景下,人保、人寿资产管理公司相继成立,从此拉开了保险公司设立资产管理公司的序幕;2005年到2006年是我国资产管理公司大规模涌现的阶段。根据保监会坚决要求保险公司逐步分离保险业务和资金运用业务的工作思路,并在人保、人寿资产管理公司取得成功的基础上,中再、平安、华泰、太保、太平、泰康、新华7家保险公司纷纷获准设立自己的资产管理公司;2011年至今是我国资产管理公司全面发展的阶段,久未出现新的保险公司设立资产管理公司之后,保监会再次对保险资产管理公司设立门槛进行调整,放宽经营年限以及调整偿付能力和资本实力要求,为中小保险公司加入资产管理的行列创造有利的条件。随着安邦、生命、光大永明保险资产管理公司的相继成立,我国市场上存在的保险资产管理公司已达到12家,这12家保险资产管理公司加上美国友邦保险设立的外资保险资产管理中心,管理着中国保险业近90%以上的资产,成为保险资产名副其实的管理主体。

收益成为利润来源

管理资产超过6万亿元

保险资产管理公司主体数量的增加以及各个主体自身业务的发展,使得保险资产管理业所管理资产的规模得到不断提高。在单个保险资产管理公司方面,以人保资管为例,其2005-2011年受托资产管理规模变化情况见图2。

从中可以看出,作为行业代表的人保资管其所受托管理的资产一直保持高速的增长速度。截至2011年底,其受托管理的资产规模已经超过3000亿元。在行业总体规模方面,根据保监会公布的2012年保险业经营数据显示,2012年末,保险资产总额为7.35万亿元,意味着保险资产管理公司管理的资产规模超过了6万亿元,大大超过了2012年基金业管理总资产3.6万亿元的规模。

在投资收益率方面,自从保险资产管理公司制度的建立,保险资金投资收益得到稳定增长,收益率从2003年的2.68%提高到2007年的12.17%,即使在2008年金融危机期间仍保持在近2%的正投资收益率;在金融危机逐渐退却后,保险资金投资收益率得到速度回升,达到2009年的6.41%。实践证明,保险资产管理的专业化,对保险资金的整合、保险资金投资收益的提高、投资收益率的稳定、风险的有效防范都发挥了积极重要的作用。

投资范围不断拓宽

走出保险业拓展资本市场

尽管保险资产管理公司规模上一直保持快速增长,但是在初始阶段资产管理公司的业务范围由于投资范围的限制难以进行开拓,即保险资金除了能购买公募基金份额外,只能在相对封闭的保险业内进行委托投资管理。

针对业务范围受限的情况,2006年,保险业在修订《保险资产管理公司管理暂行办法》基础上,开始放宽保险资金投资领域,将保险资金投资从传统证券投资领域拓展到实业投资领域,充分分享我国经济成长成果,同时鼓励资产管理公司拓展业务范围、投资产品创新,支持资产管理公司引进战略投资者。随着2010年保险资金投资收益率走低,保险资产管理公司发展的日趋成熟、投资管理技术的日益完善,对增加投资渠道的诉求日益增加。2011年保监会开始准许保险资产管理公司作为独立金融机构管理第三方客户的非保险资产,在综合化的金融市场中为不同类型的机构投资者提供资产管理服务。2013年开始实施的新《证券投资基金法》更是放开了保险资产管理公司进入公募基金管理业务的政策限制,使得保险资产管理公司可以不再借助公募基金进行投资,而是自己通过公募基金项目推行资产管理产品,继“银行系”基金公司成立后,“保险系”基金也将开始形成。

种种迹象表明,在金融混业经营和资本市场不断统一的大趋势下,保险资产管理公司将走出保险业,在全社会的资本市场上积极开拓。

监管法规不断完善

创造更辉煌的10年

我国保险资产管理公司经过近10年间的快速发展,既是源于保险资金渴望进入金融混业经营的内在动力,更离不开监管部门对保险资产管理公司进行专业化投资管理的政策支持。

2003年,保监会工作会议就表示允许并鼓励符合条件的保险公司设立专业资产管理公司,从而创造出保险业进一步进入资本市场、提高自身投资收益率、防范风险的内部条件。从2004年保监会颁布的《保险资产管理公司管理暂行规定》(以下简称《暂行规定》)为保险资产管理公司的规范运作奠定了良好的法制基础开始,到2011年保监会针对《暂行规定》存在的一些问题,发布了《关于调整<保险资产管理公司管理暂行规定>有关规定的通知》(以下简称《调整<暂行规定>通知》),对于保险资产管理公司的监管法规处于不断完善的过程。在此期间,保监会还发布了多项措施文件,鼓励保险机构组建新的投资平台,研究保险资金以股权方式投资金融和非金融企业的政策,推动保险资金参与资产证券化和产业基金试点,适时调整外汇投资政策,增加境外投资的比例和工具,发挥保险资金服务经济社会发展的积极作用,不断提升保险资产管理的服务力和竞争力。《调整<暂行规定>通知》更是明确支持中小保险公司改革资产管理体制,加快建立投资管理团队,防控管理运作风险,建立新的盈利模式。这些强有力的监管政策支持,为保险资产管理公司的长期健康稳定的发展指明了方向。

根据保险业发展“十二五”规划纲要,预计到2015年,我国保险业管理的总资产将达到9万亿元以上。这需要资产管理公司不断强化基础建设、进一步扩大和深化资产管理领域、进一步深化保险资产管理机构市场化改革,充分把握任何发展机遇,不断迎接可能面临的挑战,创造出一个更辉煌的10年。

读者您好:

《中国保险报》电子版从2008年7月1日起正式开始收费阅读,具体办法请看登录窗口下方如何订阅中国保险报电子版。谢谢您的支持!

您是否没有注册? 立即注册

您是否没有登录?

■保险资产管理公司在债券市场上已成为仅次于商业银行的第二大机构投资者 ■在股票市场上,已成为仅次于基金的第二大机构投资者 ■在长期债券市场和共同基金市场上,已成为最大的机构投资者 □戴绍文 任雅姗 2003年7月16日,我国第一家保险资产管理公司——人保资产管理公司成立。时隔10年,我国已经有12家管理公司和1家外资保险资产管理中心,保险资产管理公司运用保险资金的投资收益成为保险业经营利润的重要来源。 主体数量增加 资管公司管理九成险资 在2003年之前,保险资金的运用并没有专业化和市场化,主要是依靠自身的投资部门或财会部门进行简单运作。而在2003年进行的保险资金集中化、专业化变革中,保险公司首先将各分支机构和地方分公司的资金集中于公司总部,使保险资金集中管理、集中使用,以实现规范管理,获取规模效应。在这种资金运作模式下,一些保险公司开始申请设立资产管理公司来专门负责保险资金的运作,保险资产管理公司应运而生。保险资产管理公司的出现和发展,是我国保险资金运用模式的创新,是我国保险业进一步发展的体现,表明我国保险业与国际接轨的趋势。 由图1可以看出2003年到2012年我国保险资产管理公司的数量不断增加,从成立时间段上来看将其分为三个阶段: 2003年是我国资产管理公司的开拓探索阶段,在保监会工作会议表示鼓励支持有条件的保险公司成立保险资产管理公司的背景下,人保、人寿资产管理公司相继成立,从此拉开了保险公司设立资产管理公司的序幕;2005年到2006年是我国资产管理公司大规模涌现的阶段。根据保监会坚决要求保险公司逐步分离保险业务和资金运用业务的工作思路,并在人保、人寿资产管理公司取得成功的基础上,中再、平安、华泰、太保、太平、泰康、新华7家保险公司纷纷获准设立自己的资产管理公司;2011年至今是我国资产管理公司全面发展的阶段,久未出现新的保险公司设立资产管理公司之后,保监会再次对保险资产管理公司设立门槛进行调整,放宽经营年限以及调整偿付能力和资本实力要求,为中小保险公司加入资产管理的行列创造有利的条件。随着安邦、生命、光大永明保险资产管理公司的相继成立,我国市场上存在的保险资产管理公司已达到12家,这12家保险资产管理公司加上美国友邦保险设立的外资保险资产管理中心,管理着中国保险业近90%以上的资产,成为保险资产名副其实的管理主体。 收益成为利润来源 管理资产超过6万亿元 保险资产管理公司主体数量的增加以及各个主体自身业务的发展,使得保险资产管理业所管理资产的规模得到不断提高。在单个保险资产管理公司方面,以人保资管为例,其2005-2011年受托资产管理规模变化情况见图2。 从中可以看出,作为行业代表的人保资管其所受托管理的资产一直保持高速的增长速度。截至2011年底,其受托管理的资产规模已经超过3000亿元。在行业总体规模方面,根据保监会公布的2012年保险业经营数据显示,2012年末,保险资产总额为7.35万亿元,意味着保险资产管理公司管理的资产规模超过了6万亿元,大大超过了2012年基金业管理总资产3.6万亿元的规模。 在投资收益率方面,自从保险资产管理公司制度的建立,保险资金投资收益得到稳定增长,收益率从2003年的2.68%提高到2007年的12.17%,即使在2008年金融危机期间仍保持在近2%的正投资收益率;在金融危机逐渐退却后,保险资金投资收益率得到速度回升,达到2009年的6.41%。实践证明,保险资产管理的专业化,对保险资金的整合、保险资金投资收益的提高、投资收益率的稳定、风险的有效防范都发挥了积极重要的作用。 投资范围不断拓宽 走出保险业拓展资本市场 尽管保险资产管理公司规模上一直保持快速增长,但是在初始阶段资产管理公司的业务范围由于投资范围的限制难以进行开拓,即保险资金除了能购买公募基金份额外,只能在相对封闭的保险业内进行委托投资管理。 针对业务范围受限的情况,2006年,保险业在修订《保险资产管理公司管理暂行办法》基础上,开始放宽保险资金投资领域,将保险资金投资从传统证券投资领域拓展到实业投资领域,充分分享我国经济成长成果,同时鼓励资产管理公司拓展业务范围、投资产品创新,支持资产管理公司引进战略投资者。随着2010年保险资金投资收益率走低,保险资产管理公司发展的日趋成熟、投资管理技术的日益完善,对增加投资渠道的诉求日益增加。2011年保监会开始准许保险资产管理公司作为独立金融机构管理第三方客户的非保险资产,在综合化的金融市场中为不同类型的机构投资者提供资产管理服务。2013年开始实施的新《证券投资基金法》更是放开了保险资产管理公司进入公募基金管理业务的政策限制,使得保险资产管理公司可以不再借助公募基金进行投资,而是自己通过公募基金项目推行资产管理产品,继“银行系”基金公司成立后,“保险系”基金也将开始形成。 种种迹象表明,在金融混业经营和资本市场不断统一的大趋势下,保险资产管理公司将走出保险业,在全社会的资本市场上积极开拓。 监管法规不断完善 创造更辉煌的10年 我国保险资产管理公司经过近10年间的快速发展,既是源于保险资金渴望进入金融混业经营的内在动力,更离不开监管部门对保险资产管理公司进行专业化投资管理的政策支持。 2003年,保监会工作会议就表示允许并鼓励符合条件的保险公司设立专业资产管理公司,从而创造出保险业进一步进入资本市场、提高自身投资收益率、防范风险的内部条件。从2004年保监会颁布的《保险资产管理公司管理暂行规定》(以下简称《暂行规定》)为保险资产管理公司的规范运作奠定了良好的法制基础开始,到2011年保监会针对《暂行规定》存在的一些问题,发布了《关于调整<保险资产管理公司管理暂行规定>有关规定的通知》(以下简称《调整<暂行规定>通知》),对于保险资产管理公司的监管法规处于不断完善的过程。在此期间,保监会还发布了多项措施文件,鼓励保险机构组建新的投资平台,研究保险资金以股权方式投资金融和非金融企业的政策,推动保险资金参与资产证券化和产业基金试点,适时调整外汇投资政策,增加境外投资的比例和工具,发挥保险资金服务经济社会发展的积极作用,不断提升保险资产管理的服务力和竞争力。《调整<暂行规定>通知》更是明确支持中小保险公司改革资产管理体制,加快建立投资管理团队,防控管理运作风险,建立新的盈利模式。这些强有力的监管政策支持,为保险资产管理公司的长期健康稳定的发展指明了方向。 根据保险业发展“十二五”规划纲要,预计到2015年,我国保险业管理的总资产将达到9万亿元以上。这需要资产管理公司不断强化基础建设、进一步扩大和深化资产管理领域、进一步深化保险资产管理机构市场化改革,充分把握任何发展机遇,不断迎接可能面临的挑战,创造出一个更辉煌的10年。 |

|

读者您好: |

| 您是否没有注册? 立即注册 |

| 您是否没有登录? |