分析师日志:CFTC报告中隐藏的黄金交易密码(三)

新版的COT报告与旧版相比,新版的报告将可报告部分分为以下四大类:生产商/贸易商/加工商/消费商、掉期交易商、管理基金、其它交易商。同时,在新版的COT报告中,商业性头寸被划分为生产商/贸易商/加工商/消费商和掉期交易商两大类,非商业性头寸则被划分为管理基金和其它交易商的可报告头寸。

其中,值得注意的是,掉期商的头寸被单独划分出来,使COT报告的透明度更高。旧版的COT报告之所以饱受诟病,便是由于其未能有效地将一些大型投资机构的投机性头寸及时反映出来。在旧版的报告规则下,一些大型的投资机构,尤其是那些商品指数基金如果直接投资于期货市场,这部分头寸是被算作非商业头寸,即以投机为主的投机性头寸。但是,这些大型机构,知道这样容易暴露自己的足迹,于是便通过一些掉期交易商来投资期货市场,因为这些头寸,根据旧版的报告规则,是被统计在商业性头寸下面,这部分通常被认为是以套期保值为目的的对冲风险操作。

这样,以商品指数基金为主的投机机构通过掉期交易商的操作,有效地将自己的真实意图隐藏起来,不被市场那么容易发现,对期货市场的价格进行操纵,从而达到控制价格,牟取暴利的目的。

而事实上,这种操作对于市场上的机构投资者而言,也是心照不宣的事实。大量的机构投资者,即通常所指的投机性投资者,利用报告披露的缺陷,将投机为主的资金通过掉期交易商的交易给隐藏起来,最终达到了操控市场价格的目的。2008年金融危机中,原油价格从2007年1月的50美金,至2008年7月的147美金,不到一年半的时间,上涨了200%。便是一个很好的被操控的例子,要不是这戏机构对于原油这类关乎民生的商品进行如此巨大的价格操控,还不至于促使CFTC这么快将旧版的报告进行修改。

根据历史数据的统计,通常当原油价格高于100美元/桶时,就会影响选民们的强烈不满,也就是说,100美元通常也是政客们的一个警戒线。大家注意这样的一个情况,就在2008年总统换届之际,油价经历了从历史最高价的147美元/桶,到年底37美元/桶的巨大波幅,半年不到的时间就下降了110美元/桶。虽然,这其中的,油价的暴跌主要还是由于全球金融危机的系统性风险所导致,但是油价的异常走高,使民众的不满情绪逐渐升温,之后又顺利地掉头之下,也给了民主党一个非常有利的机会,这也是民主党最终获胜的重要原因之一。

那么我们如何通过新的COT报告,捕捉到以商品指数基金为代表的投机机构如何通过掉期交易商的交易隐藏自己的真实意图?我们照样以黄金的2013年12月17日的持仓报告为例来了解和分析新版的COT报告与旧版的统计数据有何不同。

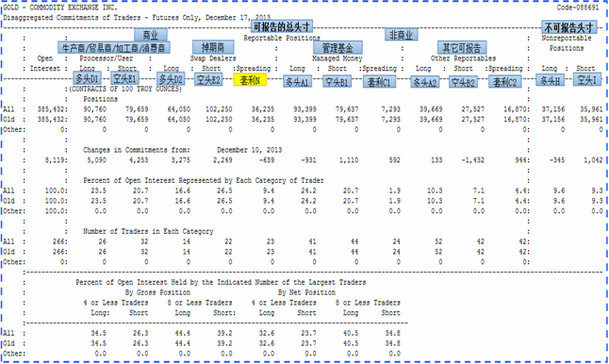

图3:新版COT报告

通过图3与图1中的数据对比,我们可以清晰的看出。新版的COT报告中的,不可报告的头寸与旧版的保持不变,即多头H(37,156)和空头I(35,961)继续保持不变。

而旧版COT报告中的商业性的多头D(191,045),则由于被划分成生产商/贸易商/加工商/消费商和掉期商,因而其多头D(191,045)由生产商/贸易商/加工商/消费商中的多头D1(90,760)、掉期商的D2(64,050)和掉期商的套利N(36,235)这三个数据组成。同理,旧版报告中的商业性空头E(218,144),由生产商/贸易商/加工商/消费商中空头E1(76,659)、掉期商的E2(102,250)和掉期商的套利N(36,235)这三个数据组成。

旧版COT报告中的非商业性持仓则由于被划分成管理基金和其它可报告两部分,因而,旧版中的非商业性持仓多头A(133,068)由新版中的管理基金多头A1(93,399)和其它可报告的多头A2(39,669)组成。同理,旧版中的非商业性持仓空头B(107,164)由新版中的管理基金空头B1(79,637)和其它可报告的空头B2(27,527)组成。旧版中的非商业性套利持仓C(24,163)由新版中的管理基金套利C1(7,293)和其它可报告的套利C2(16,870)组成。

新旧版本之间各分类的数学关系,如下列公式所示:

A=A1+A2

B=B1+B2

C=C1+C2

D=D1+D2+N

E=E1+E2+N

F=A+C+D= A1+A2+ C1+C2+ D1+D2+N

G= B1+B2+ C1+C2+ E1+E2+N

M=F+H=G+I= A1+A2+ C1+C2+ D1+D2+N+H= B1+B2+ C1+C2+ E1+E2+N +I

(未平仓合约总数M 可报告的总头寸多头F 不可报告头寸多头H 可报告的总头寸空头G 不可报告头寸空头I)

新版的COT报告与旧版相比,新版的报告将可报告部分分为以下四大类:生产商/贸易商/加工商/消费商、掉期交易商、管理基金、其它交易商。同时,在新版的COT报告中,商业性头寸被划分为生产商/贸易商/加工商/消费商和掉期交易商两大类,非商业性头寸则被划分为管理基金和其它交易商的可报告头寸。

其中,值得注意的是,掉期商的头寸被单独划分出来,使COT报告的透明度更高。旧版的COT报告之所以饱受诟病,便是由于其未能有效地将一些大型投资机构的投机性头寸及时反映出来。在旧版的报告规则下,一些大型的投资机构,尤其是那些商品指数基金如果直接投资于期货市场,这部分头寸是被算作非商业头寸,即以投机为主的投机性头寸。但是,这些大型机构,知道这样容易暴露自己的足迹,于是便通过一些掉期交易商来投资期货市场,因为这些头寸,根据旧版的报告规则,是被统计在商业性头寸下面,这部分通常被认为是以套期保值为目的的对冲风险操作。

这样,以商品指数基金为主的投机机构通过掉期交易商的操作,有效地将自己的真实意图隐藏起来,不被市场那么容易发现,对期货市场的价格进行操纵,从而达到控制价格,牟取暴利的目的。

而事实上,这种操作对于市场上的机构投资者而言,也是心照不宣的事实。大量的机构投资者,即通常所指的投机性投资者,利用报告披露的缺陷,将投机为主的资金通过掉期交易商的交易给隐藏起来,最终达到了操控市场价格的目的。2008年金融危机中,原油价格从2007年1月的50美金,至2008年7月的147美金,不到一年半的时间,上涨了200%。便是一个很好的被操控的例子,要不是这戏机构对于原油这类关乎民生的商品进行如此巨大的价格操控,还不至于促使CFTC这么快将旧版的报告进行修改。

根据历史数据的统计,通常当原油价格高于100美元/桶时,就会影响选民们的强烈不满,也就是说,100美元通常也是政客们的一个警戒线。大家注意这样的一个情况,就在2008年总统换届之际,油价经历了从历史最高价的147美元/桶,到年底37美元/桶的巨大波幅,半年不到的时间就下降了110美元/桶。虽然,这其中的,油价的暴跌主要还是由于全球金融危机的系统性风险所导致,但是油价的异常走高,使民众的不满情绪逐渐升温,之后又顺利地掉头之下,也给了民主党一个非常有利的机会,这也是民主党最终获胜的重要原因之一。

那么我们如何通过新的COT报告,捕捉到以商品指数基金为代表的投机机构如何通过掉期交易商的交易隐藏自己的真实意图?我们照样以黄金的2013年12月17日的持仓报告为例来了解和分析新版的COT报告与旧版的统计数据有何不同。

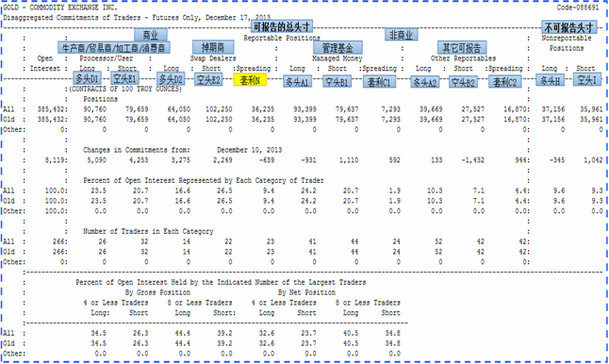

图3:新版COT报告

通过图3与图1中的数据对比,我们可以清晰的看出。新版的COT报告中的,不可报告的头寸与旧版的保持不变,即多头H(37,156)和空头I(35,961)继续保持不变。

而旧版COT报告中的商业性的多头D(191,045),则由于被划分成生产商/贸易商/加工商/消费商和掉期商,因而其多头D(191,045)由生产商/贸易商/加工商/消费商中的多头D1(90,760)、掉期商的D2(64,050)和掉期商的套利N(36,235)这三个数据组成。同理,旧版报告中的商业性空头E(218,144),由生产商/贸易商/加工商/消费商中空头E1(76,659)、掉期商的E2(102,250)和掉期商的套利N(36,235)这三个数据组成。

旧版COT报告中的非商业性持仓则由于被划分成管理基金和其它可报告两部分,因而,旧版中的非商业性持仓多头A(133,068)由新版中的管理基金多头A1(93,399)和其它可报告的多头A2(39,669)组成。同理,旧版中的非商业性持仓空头B(107,164)由新版中的管理基金空头B1(79,637)和其它可报告的空头B2(27,527)组成。旧版中的非商业性套利持仓C(24,163)由新版中的管理基金套利C1(7,293)和其它可报告的套利C2(16,870)组成。

新旧版本之间各分类的数学关系,如下列公式所示:

A=A1+A2

B=B1+B2

C=C1+C2

D=D1+D2+N

E=E1+E2+N

F=A+C+D= A1+A2+ C1+C2+ D1+D2+N

G= B1+B2+ C1+C2+ E1+E2+N

M=F+H=G+I= A1+A2+ C1+C2+ D1+D2+N+H= B1+B2+ C1+C2+ E1+E2+N +I

(未平仓合约总数M 可报告的总头寸多头F 不可报告头寸多头H 可报告的总头寸空头G 不可报告头寸空头I)