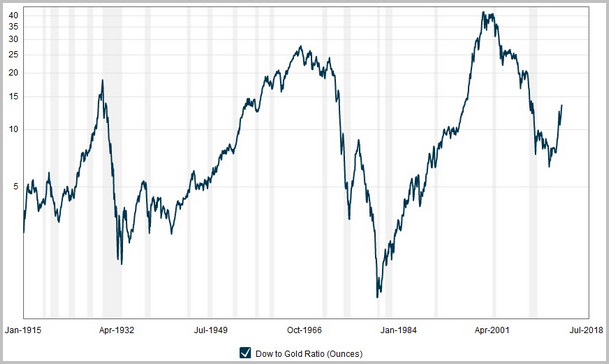

(道琼斯指数/黄金)

今年是近十年来黄金表现最糟糕的一年,很多投资者对投资黄金失去了信心。专栏作家Louis Woodhill认为,“黄金不是好的投资”这本身或许是好事。“当投资者可以通过购买或者持有黄金获利时,那说明经济很糟糕,工作的人们的日子会很糟糕。”

Woodhill认为购买黄金根本就不是投资,只是交易而已,黄金是个零和游戏,任何哪个投资者获利了,就说明有人损失了。他认为真正的投资是会使大家都得以,而交易则必然留下赢家和输家。

在年底将近新年将至的时候,很多分析师专家都在预测明年的金价走势,但Woodhill认为,从基本面上而言,这种预测是几乎不可能做到的,因为金价走势会由未来那些还没有发生的事情所决定。

就今年而言,对黄金市场影响最大的就是美联储的货币政策,在上周美联储宣布缩减QE后,金价随即有很大波动。而未来这样的事情又会发生些什么则是很难预计的。不过就目前来说,Woodhill认为能看清的就是要不金价大幅下跌,要不就是通胀起来物价上涨。

如果金价维持在目前水平,美国GDP紧缩指数就必须要翻番,才能恢复几百年来金价和物价间的平衡。毕竟谁也无法下定论说这一次就和历史上的不同。

对除了黄金追踪者之外的所有人来说,金价跌到550美元/盎司的水平比起GDP紧缩指数涨到117%来,或许是达到平衡比较好的选择。通胀会带来经济混乱,这会搅乱那些能够创造工作机会和GDP的真正的投资。

然而,在过去十年中,在并没有大规模通胀的情况下,金价却从差不多400美元/盎司涨到了如今1200美元/盎司上方,况且这当中金价还曾一度接近2000美元/盎司。

当然,金价真正大涨还得从2008年金融危机以及之后美联储的货币政策开始看。CNBC著名评论员Larry Kudlow曾称之所以没有发生大规模通胀,很大程度上是因为美联储额外投入的储备并没有通过经济流通。Woodhill认为很关键的是,美联储投入的资金并没有去创造一个“强力货币”。

被称为“货币主义之父”的弗里德曼在其1963年的著作“A Monetary History of the United States”中就用到了“强力货币”一词。强力货币被认为是会推动名义GDP的增长。然而在近年美联储的QE中,名义GDP的增长却相当小。

Woodhill认为在美联储第三轮QE中,他们事实上是缩小了货币基础,实际上在制造“负力货币”而非“强力货币”。

如果金价跌回550美元/盎司的水平,那么基于历史的金价和物价之间的关系又将恢复,而一旦金价跌到这个水平,就意味着道琼斯指数和金价的比值将重回29.7,也就是在“经济景气”范围内。

Woodhill说:“如果美联储希望经济变景气,他们现在就会结束第三轮QE,重建Wayne Angell的商品价格指标系统,并且停止操纵利率。如果美联储这么做了,那么金价会下跌,道琼斯指数和金价的比值会上升,美国垂死的经济将最终上升。”