□记者 丁萌

从上半年的发展情况来看,绿色债券成为金融机构开始考虑配置的一个重要资产类别。

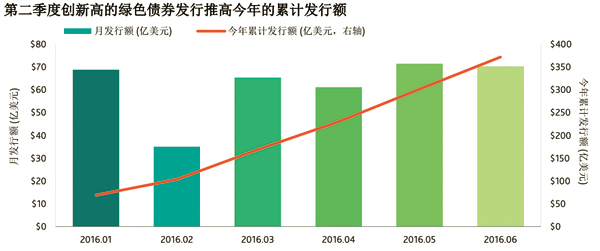

穆迪在近日发布了名为《全球绿色债券:2016年第二季度发行额创下季度新高,全球市场发行规模有望达到750亿美元》的报告。报告指出,2016年第二季度全球绿色债券发行额创下203亿美元的季度新高,使今年上半年的发行总额达到372亿美元,较2015年上半年的197亿美元增长89%,相当于2015年全年发行规模的88%。

绿色债券仍主要用于再生能源和节能项目

不过,穆迪也指出,根据今年情况来看,绿色债券发行人和交易数量虽然均有增长,但平均交易规模下降。第二季度共有54家发行人发行了81笔绿色债券交易,显著高于第一季度31家发行人发行的56笔交易。其中,第一季度发行主要由中资银行主导,包括上海浦东发展银行和兴业银行在内,共发行了65亿美元绿色债券。但第二季度出现了更多发行人,并且在行业和地域分布方面更为均衡。在第二季度,6家发行人各自的发行额均超过10亿美元,其中规模最大的是丰田汽车,发行了6档总额16亿美元的ABS,用于消费者购买和租赁节能型丰田和雷克萨斯汽车的证券化。发行规模领先的其他发行人包括欧洲投资银行、Southern Power Company、Iberdrola S.A.、KfW和TenneT Holding B.V.,前两家分别发行了15亿美元和12亿美元债券,后3家均为11亿美元。穆迪称,发行人多元化程度提高以及交易数量增加,造成第二季度平均交易规模下降,降至2.503亿美元,低于第一季度的3.437亿美元。、、

从项目上看,第二季度绿色债券发行中几乎三分之二仍用于再生能源和节能项目,发行总额中大约61%的资金将配置到上述两类项目。穆迪表示,自2015年第二季度开始跟踪绿色债券募集资金的用途以来,这种情况基本保持不变,但随着时间的推移,项目类型已逐步呈现多元化。清洁交通项目在今年上半年的发行募资资金中位居第三,第一季度21%的资金用于此类项目,第二季度该比例也达17%。

ABS绿色债券成为主要发行债券品种

从行业分布来看,第二季度绿色债券出现了更均衡的现象。第二季度金融机构在发行规模上小幅领先,占比为24.1%,略高于公共融资、项目及基建融资发行人的23.5%,和企业发行人的22.7%。穆迪认为这极大地逆转了第一季度的局面——第一季度金融机构发行占比几乎达到57%,主要是中资银行合计发行了75亿美元绿色债券。尽管如此,今年上半年金融机构的发行仍然处于领先地位,发行额占39.2%,其次是企业发行人,上半年发行规模占比20.5%。

从绿色债券具体类别上看,ABS领域的绿色债券发行规模达到26亿美元,主要包括丰田汽车资产证券化项目的16亿美元债券,以及Obvion执行、GREEN STORM 2016发行的5亿美元节能住房抵押贷款支持证券化绿色债券。上述发行使得ABS绿色债券在第二季度全球发行中所占的比例达到12.9%,加上第一季度发行的6.2亿美元债券,今年迄今ABS绿色债券在全球发行额中的占比升至近9%,较2015年增长5%。此外,第二季度美国地方政府的发行规模较大,推动美国重回最大绿色债券发行国之位:第二季度13个美国地方政府实体发行了26亿美元绿色债券,占美国发行总额的56.2%;最大的4个发行人包括马萨诸塞州、纽约州、加利福尼亚州和马里兰州的实体,发行占比76%。

地域多元化也是截至今年上半年绿色债券发行的一个重要特征。继第一季度中国发行人几乎占据总发行额的半壁江山之后,第二季度美国升至首位,发行额占比为22.8%;其次是超国家机构和开发银行,占比为16.7%;第三位是荷兰,占比14.3%。第二季度8个不同国家/地区的发行人发行了至少10亿美元绿色债券,在发行总额中占比不低于5%。对于中国的绿色债券发行,穆迪指出,虽然来自中国的绿色债券发行额占比从第一季度的近半大幅降至第二季度的5%,但第三季度该比例有望显著上升:7月第一周,中国银行已发行了3种不同货币的3笔绿色债券,发行额大约30亿美元。

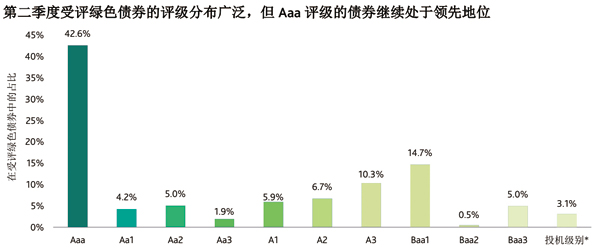

今年绿色债券回报略低于债券市场

从评级来看,第二季度绿色债券仍然与第一季度一样,以投资级别评级为主。根据穆迪的绿色债券评级,97%的绿色债券获得投资级别评级,43%获得Aaa评级。唯一的投机级别绿色债券是Banco Nacional de Costa Rica发行的Ba1评级的5亿美元绿色债券,用于再生能源和洁净水项目的融资。虽然非投资级别的绿色债券发行人的发行量仍受市场情况所限制,但第二季度发行的债券已遍及整个投资评级的各个级别,23.0%和20.1%的发行分别获得A评级和Baa评级,高于第一季度的14.4%和6.5%。

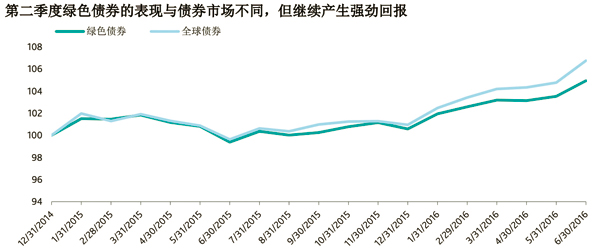

在投资回报方面,从今年看,与债券市场整体相比,绿色债券总体回报水平良好,但略低于债券市场回报水平:第二季度末,美银美林全球债券指数(BofA Merrill Lynch Global Bond Index)总回报率上升2.5%,令今年上半年的回报率高达5.7%;绿色债券市场的总回报率第二季度和上半年则分别为1.7%和4.3%。穆迪认为,两个市场的信用状况相近,造成总回报率差异的原因,可能是构成绿色债券指数的债券的加权平均存续期 (5.84年)短于构成债券市场指数的普通债券(8.68年)。

值得一提的是,国际资本市场协会于6月16日宣布更新绿色债券原则,其中募集资金用途类别从此前的8类扩大到9类,“具有社会目标或综合了社会和环境目标的项目融资”被纳入其中。