□朱宇

防范和化解金融风险一直备受银行家们关注。由中国银行业协会和普华永道共同发起的《中国银行家调查报告(2018)》(以下简称《调查报告》)近日正式发布。这份报告站在银行家的视角聚焦中国银行业的发展动向,记录中国银行业坚持改革创新与战略转型的历程。本次调查把风险管理和内部控制作为重点,综合对比10年调查数据可见,“全面提升风险管控能力”一直是中国银行业的经营核心和战略重心。

聚焦不良贷款 全方位管理信用风险

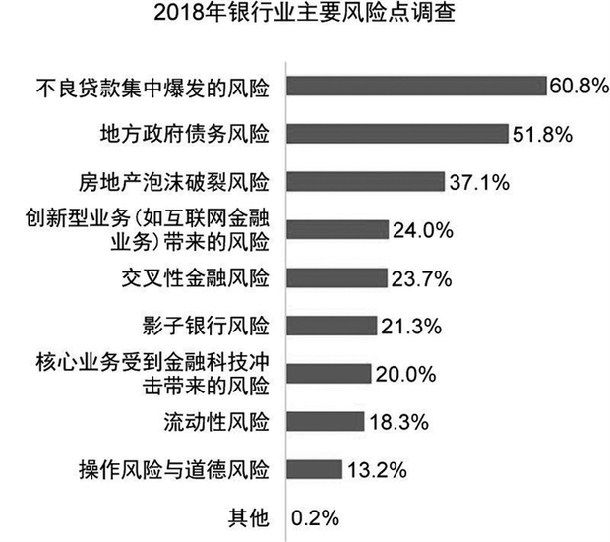

《调查报告》显示,在对2018年银行业面临的主要风险的调查中,60.8%的银行家认为不良贷款集中爆发的风险将会是银行业面临的主要风险;51.8%的银行家认为地方政府债务风险需要重点关注。

多数银行家认为,2018 年银行业面临的主要风险仍然是信用风险,必须不断加强贷前审查、贷中监控和人防、制防、技防建设,真正消除风险预期、阻断风险传递。

产能过剩行业贷款的信用风险仍然是银行家最为关注的信用风险(60.3%),主要是因为钢铁、水泥、建材、船舶、光伏等产能过剩行业面临经济周期下行和去产能调整的双重压力,经营环境更趋艰难,整体行业信用风险较高。

对于银行业加强信用风险管理的主要措施,61.9%的银行家认为应该优化信贷结构,做好信贷资产行业、区域布局;56.1%的银行家认为应该完善信贷管理体制机制,落实风险管理责任。这表明银行家更加注重从贷款布局以及机制完善角度全方位管理信用风险。同时,36.6%的银行家认为应做实统一授信,控制企业过度融资,从而提高银行业风险管理精细化水平。

完善内控机制

案件及违规事件的发生与银行内部风控机制存在缺口、内控制度不完善有很大关系。员工异常行为的发生与银行业内控制度机制不健全、执行不到位也密切相关。因此,银行内控机制的完善健全仍受到银行家的重视,63.1%的银行家认为完善内部控制的重点在于完善内部控制制度、加强违规处罚和问责的落实。

公司治理成绩卓著 但仍存在短板

当前,银行业金融机构按照监管部门的要求,加强了公司治理建设。调查显示,虽与2017年相比,2018年各项评价指标略有下降,但银行家对银行公司治理水平比较满意,得分均在4分以上。这表明银行已经建立了现代法人治理结构,组织机构健全,各职能部门的职责边界清晰,决策规则与程序科学合理,信息透明度较高,利益相关者的保护和社会责任得到重视。但是,激励和监督机制仍是短板,在各项指标得分中处于相对偏低水平,说明银行业的激励监督机制有待完善,需要进一步改进当前以经济激励为主,方式单一的激励模式。

积极履行社会责任

在履行社会责任方面,小微金融服务和扶贫工作依然是重点领域。产品创新仍是社会责任履行中最亟待改进的问题。

小微金融服务一直是银行业在经济金融领域履行社会责任的重点,大多数银行家表示将大力提升小微金融服务质量和能力,占比达到82.1%,与2017年调研结果相比,承担小微金融服务领域的占比增幅较大,达到15.9个百分点。

近年来,金融科技的兴起加快了银行业金融产品与服务的创新步伐,但在履行社会责任方面,产品创新能力目前还较为缺乏。调查结果显示,46.2%的银行家认为产品创新是社会责任履行中最亟待改进的问题。

加大金融科技投入成共识

在发展信息技术和金融科技的问题上,银行家普遍持积极态度,调查结果表明,银行业在未来将持续增加信息化与金融科技建设投入,且对建设水平的期望逐渐提高。

面对金融科技浪潮带来的巨大变化,银行家态度普遍积极,超过一半(54.0%)的银行家认为金融科技浪潮带给银行的机遇大于挑战。具体而言,逾七成(74.2%)的银行家认为这一影响主要体现在促进金融产品创新方面。超五成(54.4%)的银行家认为金融科技提供了新的客户渠道。

在银行经营管理方面,银行家普遍认为金融科技推动了银行经营管理效率的提升,如提升客户经营效率(68.2%)、经营管理效率(62.9%)和经营监测及时性与准确性(46.9%),以及减少人力资源消耗(52.0%)、经营管理费用(44.2%)和风险损失(34.2%)。

(作者系普华永道中国北方区金融业主管合伙人)