保险资管盘子越来越大 总资产规模突破18万亿元

发布时间:2020-04-09 09:16:44 作者: 来源:中国银行保险报网

□实习记者 于文哲

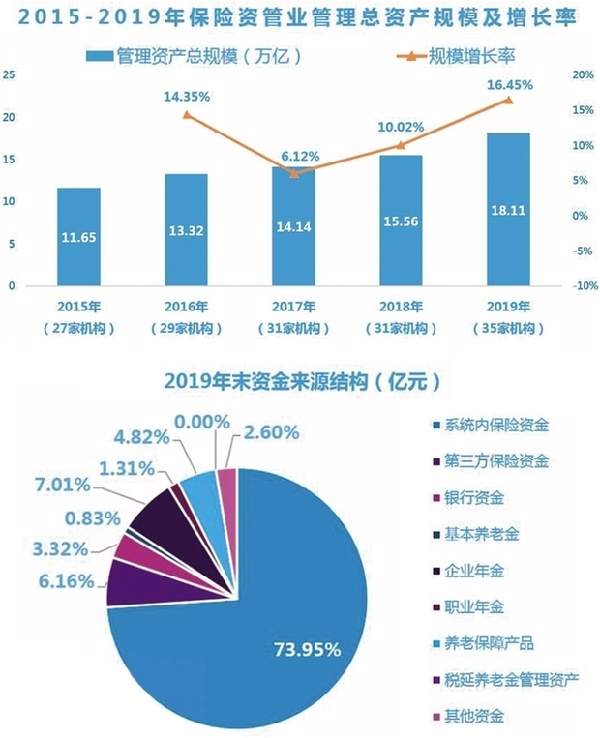

中国保险资产管理业协会近日发布2019-2020年保险资管业综合调研数据。数据显示,截至2019年12月31日,保险资管业管理总资产规模达18.11万亿元,同比增长16.45%,为4年来最高;管理费收入达253亿元,同比增长37.27%;保险资管机构35家,较2018年增加4家,其中有26家保险资管公司、6家专业型保险资管机构、3家具备保险资管能力的养老险公司。

数据来源: 中国保险资产管理业协会 王梓/制图

人才队伍壮大 资金来源多样化

行业人才队伍持续壮大,人均效能稳步提升。2019年末,被调研的行业35家保险资管机构共有行业人才7782人,同比增长11.73%,行业人均管理规模连续3年稳步提升。行业人均管理规模和人均管理费收入稳步增长,同比分别增长4.22%和22.86%。从管理第三方资金比例的角度来看,市场化程度越高的机构,人均效能提升的趋势越明显。

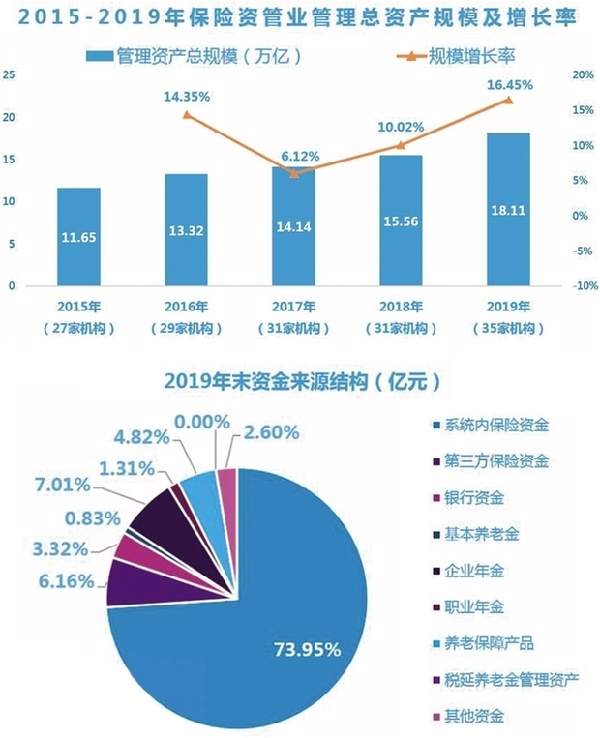

行业资金来源持续保持多样化,第三方资金占比持续增长。管理保险资金持续稳定增长,其中系统内保险资金同比增长16.08%,第三方保险资金同比增长16.64%;管理银行资金将近6300亿元,同比增长13.7%;各类养老金持续较快增长,其中管理基本养老金1564亿元,管理企业年金1.33万亿元,管理职业年金近2500亿元;管理养老保障产品超过9100亿元。行业管理养老金与年金的增长率最高,达43.92%。

以固收类为主 金融产品增速最快

行业业务开展模式以专户业务为主,管理规模超8成;另类产品、组合类产品管理规模占比分别为7.98%、7.1%;投顾、财顾,公募事业部等模式占比较小。不同资金存在各自的业务模式偏好,第三方保险资金业务模式以另类产品、组合类产品和专户业务为主;银行资金业务模式以组合类产品、专户业务和另类产品为主;基本养老金业务模式以专户业务、另类产品为主;企业年金、职业年金、养老保障产品以专户业务为主。

行业投资资产以固收类为主。债券、银行存款和金融产品三者占比超过70%。金融产品投资包括债权投资计划、集合资金信托计划、商业银行理财产品、信贷资产支持证券、证券公司专项资产管理计划和项目资产支持计划等。债券投资增长规模最大,增长1.5万亿元,金融产品投资规模增速最快,增长44.66%。

产品存续规模2.86万亿元

从资管产品存续结构来看,2019年末,产品存续规模2.86万亿元。其中,组合类产品存续规模1.35万亿元,占比47%;另类产品存续规模1.5万亿元,占比53%。具体而言,固收类产品、债权计划存续规模排名前2名,前者规模占比33%,后者规模占比44%。

从资管产品资金来源来看,组合类产品和另类产品存续规模整体以系统内保险资金、第三方险资、银行资金排名前三名,这三类资金投资偏好首选债权计划和固收类产品。

□实习记者 于文哲

中国保险资产管理业协会近日发布2019-2020年保险资管业综合调研数据。数据显示,截至2019年12月31日,保险资管业管理总资产规模达18.11万亿元,同比增长16.45%,为4年来最高;管理费收入达253亿元,同比增长37.27%;保险资管机构35家,较2018年增加4家,其中有26家保险资管公司、6家专业型保险资管机构、3家具备保险资管能力的养老险公司。

数据来源: 中国保险资产管理业协会 王梓/制图

人才队伍壮大 资金来源多样化

行业人才队伍持续壮大,人均效能稳步提升。2019年末,被调研的行业35家保险资管机构共有行业人才7782人,同比增长11.73%,行业人均管理规模连续3年稳步提升。行业人均管理规模和人均管理费收入稳步增长,同比分别增长4.22%和22.86%。从管理第三方资金比例的角度来看,市场化程度越高的机构,人均效能提升的趋势越明显。

行业资金来源持续保持多样化,第三方资金占比持续增长。管理保险资金持续稳定增长,其中系统内保险资金同比增长16.08%,第三方保险资金同比增长16.64%;管理银行资金将近6300亿元,同比增长13.7%;各类养老金持续较快增长,其中管理基本养老金1564亿元,管理企业年金1.33万亿元,管理职业年金近2500亿元;管理养老保障产品超过9100亿元。行业管理养老金与年金的增长率最高,达43.92%。

以固收类为主 金融产品增速最快

行业业务开展模式以专户业务为主,管理规模超8成;另类产品、组合类产品管理规模占比分别为7.98%、7.1%;投顾、财顾,公募事业部等模式占比较小。不同资金存在各自的业务模式偏好,第三方保险资金业务模式以另类产品、组合类产品和专户业务为主;银行资金业务模式以组合类产品、专户业务和另类产品为主;基本养老金业务模式以专户业务、另类产品为主;企业年金、职业年金、养老保障产品以专户业务为主。

行业投资资产以固收类为主。债券、银行存款和金融产品三者占比超过70%。金融产品投资包括债权投资计划、集合资金信托计划、商业银行理财产品、信贷资产支持证券、证券公司专项资产管理计划和项目资产支持计划等。债券投资增长规模最大,增长1.5万亿元,金融产品投资规模增速最快,增长44.66%。

产品存续规模2.86万亿元

从资管产品存续结构来看,2019年末,产品存续规模2.86万亿元。其中,组合类产品存续规模1.35万亿元,占比47%;另类产品存续规模1.5万亿元,占比53%。具体而言,固收类产品、债权计划存续规模排名前2名,前者规模占比33%,后者规模占比44%。

从资管产品资金来源来看,组合类产品和另类产品存续规模整体以系统内保险资金、第三方险资、银行资金排名前三名,这三类资金投资偏好首选债权计划和固收类产品。