安永IPO调研报告显示 明年A股IPO将持续活跃

发布时间:2020-12-24 09:14:39 作者: 来源:中国银行保险报网

□记者 袁婉君

新冠肺炎疫情影响全球经济,但各地的IPO市场仍充满韧性并持续增长;特别是中国内地和香港市场,在IPO总数量和集资额方面均表现强劲。12月21日,安永发布了《中国内地和香港首次公开募股(IPO)市场调研》报告(以下简称《报告》),总结2020年全球及大中华区IPO活动并展望明年市场前景。

《报告》指出,明年注册制有望全面推进,随着进一步强化A股退市机制,上市公司质量提高也将改善A股生态。预计2021年IPO活动依旧保持活跃。目前在排队上市企业主要集中在科创板和创业板,这两个板块有望成为明年上市的生力军。

筹资额创新高

多家百亿级企业上市

《报告》显示,在新冠疫情影响下,全球IPO活动仍保持一定的增长,预计有1338家企业在全球上市,同比上升17%;筹资额上升27%,预计为2654亿美元。中国内地和香港表现相当突出,IPO数量和筹资额与去年同期相比分别增长了49%和55%,占全球总量的40%和45%。中国内地的疫情得到有效控制,以及科创板的平稳运行,推动A股IPO筹资额创2010年以来新高且平均筹资额保持高位。值得一提的是,上海证券交易所IPO数量全球第一;按筹资额排名,中国企业在全球前十大IPO排名中高居前三甲。

2020年A股市场全年预计有395家公司首发上市,由于多家百亿级企业上市以及注册制的实行,今年筹资额达到了人民币4707亿元,创2010年以来新高,平均筹资额也保持在近年来的高位。与去年相比,IPO数量和筹资额同比分别增长97%和86%,可见疫情并未影响上市活动。2020年依然是中小型IPO占据主力,超过三成的集资额来自10亿人民币以下的IPO,略高于去年同期。

从行业来看,百亿级IPO助力科技、媒体和通信成为筹资额第一的行业,工业行业位列IPO数量第一。从地区来看,江苏和上海分列IPO数量和筹资额首位,得益于中芯国际的上市,上海新股筹资额名列第一,北京仅次于上海位列第二。

注册制助推

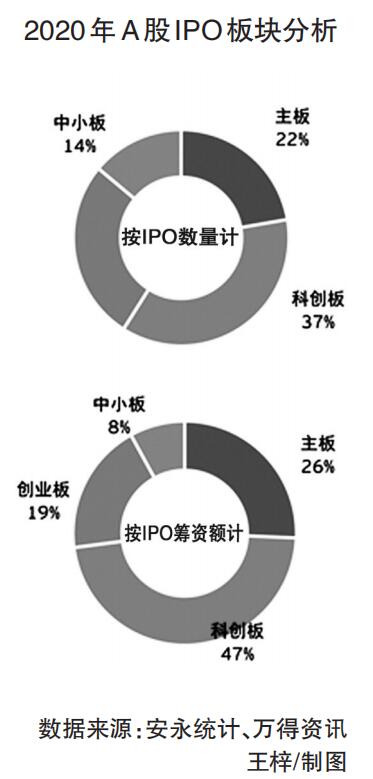

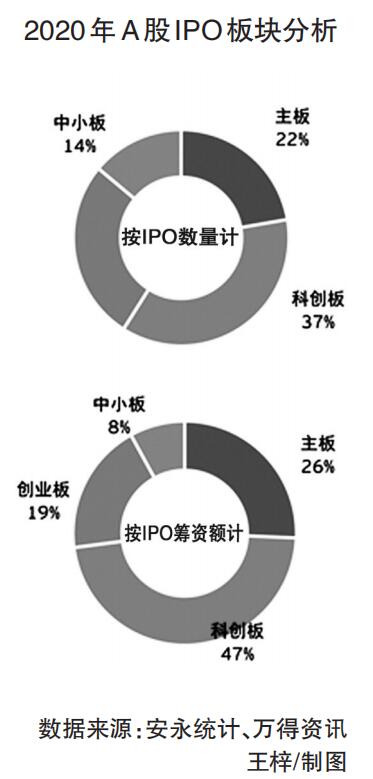

科创板IPO数量超越主板

今年10月,国务院提出“全面推行、分步实施证券发行注册制”,注册制的实施有力地推进了创业板的上市速度。报告显示,通过注册制发行的IPO项目已经超过审核制,数量和筹资额分别占全年总量的53%和61%。A股市场展现出积极拥抱注册制的态势,注册制下的排队企业占A股全部排队上市企业的76%,新股发行通过率攀升至95%。科创板今年更超越主板,IPO数量和集资额在A股各板中均列第一。

注册制落地后,新股发行采用以机构投资者为主体的市场化询价、定价、配售机制。新股发行进一步市场化,新股上市前五天不设涨跌幅限制。科创板与实施注册制后的创业板首日涨幅均超过100%。科创板平均首日回报率升至187%的峰值,深圳创业板亦升至158%,平均首日回报高于其他板块。安永华明审计服务合伙人张宁宁认为,推行实施证券发行注册制,带动资本市场关键制度创新,同时完善更具包容性的多层次资本市场关系,助力深化改革A股市场。

十大半数为二次上市

中概股催热香港市场

香港市场全年预计共有144家公司首发上市,筹资额3905亿港元,尽管IPO数量减少11%,但中概股的二次上市推高了筹资额,使筹资额上升24%。香港新股定价普遍偏乐观,投资者申购新股热情升高,平均超额认购倍数达206倍,比上一年增加227%。

2020年共有9家在美上市的中概股以二次上市方式回归香港市场,共筹集资金1313亿港元,占全年集资总额34%。按筹资额计,前十大IPO当中有5家为中概股二次上市,占比达56%。中概股的二次上市受到了投资者的欢迎,全部获得超额认购。综观十大IPO的行业分布,61%的筹资额是来自新经济企业,表现十分优异。

□记者 袁婉君

新冠肺炎疫情影响全球经济,但各地的IPO市场仍充满韧性并持续增长;特别是中国内地和香港市场,在IPO总数量和集资额方面均表现强劲。12月21日,安永发布了《中国内地和香港首次公开募股(IPO)市场调研》报告(以下简称《报告》),总结2020年全球及大中华区IPO活动并展望明年市场前景。

《报告》指出,明年注册制有望全面推进,随着进一步强化A股退市机制,上市公司质量提高也将改善A股生态。预计2021年IPO活动依旧保持活跃。目前在排队上市企业主要集中在科创板和创业板,这两个板块有望成为明年上市的生力军。

筹资额创新高

多家百亿级企业上市

《报告》显示,在新冠疫情影响下,全球IPO活动仍保持一定的增长,预计有1338家企业在全球上市,同比上升17%;筹资额上升27%,预计为2654亿美元。中国内地和香港表现相当突出,IPO数量和筹资额与去年同期相比分别增长了49%和55%,占全球总量的40%和45%。中国内地的疫情得到有效控制,以及科创板的平稳运行,推动A股IPO筹资额创2010年以来新高且平均筹资额保持高位。值得一提的是,上海证券交易所IPO数量全球第一;按筹资额排名,中国企业在全球前十大IPO排名中高居前三甲。

2020年A股市场全年预计有395家公司首发上市,由于多家百亿级企业上市以及注册制的实行,今年筹资额达到了人民币4707亿元,创2010年以来新高,平均筹资额也保持在近年来的高位。与去年相比,IPO数量和筹资额同比分别增长97%和86%,可见疫情并未影响上市活动。2020年依然是中小型IPO占据主力,超过三成的集资额来自10亿人民币以下的IPO,略高于去年同期。

从行业来看,百亿级IPO助力科技、媒体和通信成为筹资额第一的行业,工业行业位列IPO数量第一。从地区来看,江苏和上海分列IPO数量和筹资额首位,得益于中芯国际的上市,上海新股筹资额名列第一,北京仅次于上海位列第二。

注册制助推

科创板IPO数量超越主板

今年10月,国务院提出“全面推行、分步实施证券发行注册制”,注册制的实施有力地推进了创业板的上市速度。报告显示,通过注册制发行的IPO项目已经超过审核制,数量和筹资额分别占全年总量的53%和61%。A股市场展现出积极拥抱注册制的态势,注册制下的排队企业占A股全部排队上市企业的76%,新股发行通过率攀升至95%。科创板今年更超越主板,IPO数量和集资额在A股各板中均列第一。

注册制落地后,新股发行采用以机构投资者为主体的市场化询价、定价、配售机制。新股发行进一步市场化,新股上市前五天不设涨跌幅限制。科创板与实施注册制后的创业板首日涨幅均超过100%。科创板平均首日回报率升至187%的峰值,深圳创业板亦升至158%,平均首日回报高于其他板块。安永华明审计服务合伙人张宁宁认为,推行实施证券发行注册制,带动资本市场关键制度创新,同时完善更具包容性的多层次资本市场关系,助力深化改革A股市场。

十大半数为二次上市

中概股催热香港市场

香港市场全年预计共有144家公司首发上市,筹资额3905亿港元,尽管IPO数量减少11%,但中概股的二次上市推高了筹资额,使筹资额上升24%。香港新股定价普遍偏乐观,投资者申购新股热情升高,平均超额认购倍数达206倍,比上一年增加227%。

2020年共有9家在美上市的中概股以二次上市方式回归香港市场,共筹集资金1313亿港元,占全年集资总额34%。按筹资额计,前十大IPO当中有5家为中概股二次上市,占比达56%。中概股的二次上市受到了投资者的欢迎,全部获得超额认购。综观十大IPO的行业分布,61%的筹资额是来自新经济企业,表现十分优异。